Целью статьи является разработка методики расчета денежных потоков в прогнозном и продленном периоде и стоимости компании, а также определение их изменения под действием основных факторов.

Александр Самылин

Оценка денежных потоков компании

"Экономические стратегии", №08-2008, стр. 120-125

Введение

С начала перехода к рыночной экономике управление финансами компании претерпело изменения. На первом этапе основной целью управления являлась максимизация прибыли, а на втором – расширение и завоевание новых рынков сбыта. По мере того как росла конкуренция, исчезали незанятые ниши бизнеса, акцент в управлении финансами стал переноситься на увеличение рентабельности деятельности. В настоящее время целевой функцией управления все больше становится рост экономической прибыли компании, увеличение стоимости бизнеса и денежных потоков, направляемых акционерам и инвесторам.

Конкуренты, покупатели, поставщики и инвесторы при продаже компании, в случае привлечения финансирования и в процессе бизнес-планирования финансово-хозяйственной деятельности все чаще задают вопрос: сколько стоит Ваш бизнес и Ваша компания? Вопрос этот не праздный, а ответ на него определяет уровень риска для контрагентов при налаживании сотрудничества с данной компанией и при принятии управленческих решений. Компания, стоимость которой выше и которая генерирует большие денежные потоки, при прочих равных условиях характеризуется меньшими рисками в части инвестирования и отдачи на вложенный капитал.

Оценка стоимости компании необходима при купле-продаже, при реорганизации компании, согласно статье 57 ГК РФ, при страховании, для оформления залога при получении кредита, в процессе подготовки проспекта эмиссии ценных бумаг и организации обращения ценных бумаг на бирже, при поиске инвестора и в других случаях. Все это определяет актуальность проблемы оценки стоимости компании и генерируемых ею денежных потоков.

Под стоимостью компании следует понимать в первую очередь комплексный показатель в стоимостном выражении, определяющий состояние всех сфер деятельности, включая обычные виды деятельности, финансовую и инвестиционную деятельность за вычетом обязательств. К упомянутым сферам деятельности, характеризуемым финансовыми показателями, следует добавить и деятельность, направленную на повышение уровня профессионализма работников, поддержание и улучшение имиджа компании. Такая деятельность характеризуется нефинансовыми показателями, которые по большей части пока математически не формализованы, но также способствуют повышению стоимости компании. Поэтому стоимость компании можно определить как совокупность ее активов, вложенного капитала, его отдачи в прогнозном и продленном периоде за вычетом обязательств.

При расчете стоимости компании используют финансовую отчетность, где отражена информация об активах и обязательствах.

В то же время генерируемые компанией денежные потоки, возникающие вследствие прироста оборотных средств и капитальных вложений, например в основные средства и нематериальные активы, не находят отражения в финансовой отчетности. Поэтому необходимо разработать методику расчета денежных потоков в прогнозном и продленном периоде и стоимости компании, определить их изменение под действием основных факторов. Решение этих задач и являлось целью статьи.

Виды и методы оценки стоимости компании

Согласно Постановлению Правительства РФ № 519 от 06.07.2001 г. "Об утверждении стандартов оценки", различают: рыночную стоимость объекта оценки и виды стоимости объекта, которые используются в конкретных хозяйственных ситуациях, например: стоимость объекта оценки с ограниченным рынком, стоимость замещения и воспроизводства, утилизационную и ликвидационную стоимость, инвестиционную стоимость и стоимость для целей налогообложения.

Расчет стоимости компании осуществляется на основе одного из трех подходов: затратного, сравнительного или доходного. В основе затратного подхода лежит определение стоимости путем установления затрат, которые необходимы для восстановления или замещения объекта оценки с учетом его износа. Такой подход применяется для оценки недавно созданных компаний и основывается на методе чистых активов и методе ликвидационной стоимости. При сравнительном подходе стоимость объекта определяется на основании сравнения стоимости объектов, имеющих аналогичные и однородные критерии оценки и сравнения. Сравнительный подход использует три метода оценки: метод рынка капитала, метод отраслевых коэффициентов и метод сделок. В первых двух случаях оценивается стоимость действующей компании, а в последнем – стоимость компании, которая меняет вид деятельности. Доходный подход основывается на определении генерируемых компанией денежных потоков и расчете чистого денежного потока как разницы между дисконтированным притоком и оттоком денежных средств. Этот подход используется в случае реализации инвестиционных проектов и вложений в интеллектуальную собственность. Отрезок времени, в течение которого планируется получать доход, разбивается на два периода: прогнозный, характеризующий денежные потоки за время реализации проекта, и продленный – по завершении проекта. На первом этапе прогнозируются будущие денежные потоки, на втором осуществляется перевод будущих денежных потоков в текущую стоимость, а на третьем они отражаются в прогнозном отчете о движении денежных средств. При нестабильной экономике предсказание денежных потоков затруднительно, что сужает сферу применения данного подхода. Доходный подход использует два метода: метод капитализации прибыли и метод дисконтирования денежных потоков. Метод капитализации применяется для компаний, у которых налажено движение денежных потоков – как их поступление от инвесторов и акционеров, так и отдача на вложенный капитал. Метод дисконтирования денежных потоков применяется для компаний, которые получают прибыль за счет конкурентных преимуществ.

Методы оценки стоимости компании и генерируемых денежных потоков менялись с течением времени. Первоначально расчеты проводились с использованием моментных и интервальных мультипликаторов, показателей рентабельности и прибыли. В настоящее время используется ряд специализированных комплексных показателей.

Различают следующие методы оценки стоимости:

- с использованием показателей дисконтированных денежных потоков, например FCF (Free Cash Flow), ECF (Equity Cash Flow). Показатель CCF используется в случае, когда установлена величина денежных средств, направляемых акционерам и инвесторам, а показатель ECF – когда установлена величина денежных потоков для акционеров после погашения долговых обязательств;

- с использованием показателей, например NPV (Net Present Value), APV (Adjusted Present Value), когда компания может быть представлена в виде совокупности частей, каждая из которых может оцениваться как инвестиционный проект. При наличии разовых или распределенных во времени инвестиций используется показатель NPV. Его отличие от показателя APV состоит в использовании в случае показателя APV "налоговой защиты";

- на основе принципа остаточного дохода с использованием показателей, например EVA (Economic Value Added), MVA (Market Value Added). Применение показателя EVA позволяет установить, получают ли акционеры на вложенный акционерный капитал такую же отдачу, как и в случае его вложения в альтернативные проекты. Показатель рыночной добавленной стоимости MVA позволяет оценивать стоимость предприятия на основе рыночной капитализации и рыночной стоимости долга, но не учитывает промежуточную прибыль акционеров и альтернативную стоимость инвестированного капитала;

- на базе совмещения доходов и расходов – EBO (Edwards-Bell-Ohlson valuation model), когда сочетаются затратный и доходный подходы с учетом стоимости чистых активов.

Стоимость компании определяется в виде суммы стоимости акционерного капитала и сверхприбыли, рассчитываемой в виде дисконтированного денежного потока.

Расчет и изменение стоимости компании под воздействием основных факторов

Разработана методика расчета денежных потоков при изменении ряда основных факторов. В табл. 1 приведен пример расчета денежных потоков при следующих значениях факторов в прогнозном периоде: темп роста выручки – 25%, темп роста себестоимости – 15%, темп роста коммерческих и управленческих расходов – 7%, средневзвешенная цена капитала – 20%, темп роста инвестированного капитала – 8%, темп роста амортизационных отчислений – 6%. Темп роста данных факторов в продленном периоде составляет 5%.

На основе предложенной методики проанализировано изменение величины денежных потоков компании под действием основных факторов. Диапазон значений факторов установлен, исходя из условий хозяйствования компаний, занимающихся разными видами деятельности.

Изменение денежных потоков и стоимости компании при изменении величины темпа роста прибыли представлено на рис. 1. Расчет выполнен при условии неизменности значений факторов: темп роста выручки продленного периода qn равен 5%, величина нормы инвестирования NI в прогнозном и продленном периоде равна 14,4%, величина инвестированного в начале прогнозного периода капитала IC = 53,2 тыс. руб., сумма амортизационных отчислений АО, приходящихся на основные производственные фонды, – 15 тыс. руб.

Варьировались значения показателя средневзвешенной стоимости капитала WACC и величина рентабельности инвестированного капитала ROIC.

Представленный график свидетельствует, что величина денежных потоков вследствие прироста оборотного капитала и инвестиционных вложений различается по годам прогнозного и продленного периода и уменьшается при увеличении величины WACC c 6 до 30%. Это связано с ростом стоимости привлекаемого капитала, в результате чего в распоряжении компании остается меньше свободных средств и денежные потоки уменьшаются. Ощутимое различие в денежных потоках начинается при величине WACC = 10%. При увеличении темпа роста прибыли NOPLAT q с 5 до 35%, что определяется разнонаправленным воздействием таких факторов, как выручка от продажи, себестоимость продаж, коммерческие и управленческие расходы, величина денежных потоков возрастает. При росте величины WACC в 6 раз денежные потоки возрастают сравнительно незначительно, а именно с 911 тыс. до 1567 тыс. руб., или в 1,7 раза при WACC = 30%. Существенное изменение денежного потока имеет место при величине WACC = 6%, когда это значение меняется от 22 780 тыс. до 47 896 тыс. руб., или в 2,1 раза. При ожидаемом ежегодном темпе роста, находящемся в диапазоне 15-20% и цене привлекаемого капитала в диапазоне 15-20% компания может при финансовом планировании ориентироваться на денежные потоки в диапазоне от 2000 до 3500 тыс. руб.

Зависимость изменения величины денежных потоков от изменения нормы инвестирования NI представлена на рис. 2. Расчет выполнен при постоянной величине темпа роста прибыли в прогнозный и продленный период. Соответственно, q = 15%, qn = 5%, сумма АО = 15 тыс. руб. Величина денежных потоков уменьшается при увеличении платы за привлеченный капитал. С увеличением значения NI величина денежного потока снижается с 33 033 тыс. до 22 624 тыс. руб. при WACC = 6% и с 1218 тыс. до 834 тыс. руб. при величине WACC = 30%. Имеет место снижение денежного потока на 31,5%.

Рост величины NI определяется приростом оборотных средств и капитальных вложений. В результате уменьшается свободный денежный поток, что и определяет снижение итогового денежного потока. Указанное сопровождается падением величины ROIC в 3,5 раза: с 1,51 до 0,43. Существенное изменение денежных потоков наблюдается в диапазоне WACC от 6 до 15%. Условиями, в которых возможно хозяйствование, является диапазон NI от 30 до 35%.

В этом случае при финансовом планировании компания может использовать в расчетах денежные потоки в размере от 2000 тыс. до 3000 тыс. руб. в выбранном диапазоне WACC от 15 до 20%.

На рис. 3 представлена зависимость изменения денежных потоков от величины амортизационных отчислений. Расчет выполнен, исходя из допущения, что величина темпа роста прибыли в прогнозном и продленном периодах одинакова и составляет 15%: q = qn = 15%, величина инвестированного капитала равна 53,2 тыс. руб. Из графика видно, что с изменением средневзвешенной стоимости капитала с 6% до 30%, или в 5 раз, денежный поток снижается в 27,1 раза, что объясняется отвлечением значительных денежных средств на оплату привлеченного компанией капитала. С увеличением суммы амортизационных отчислений с 10 тыс. до 50 тыс. руб. денежный поток нарастает: при WACC = 6% – c 29 136 тыс. до 34 367 тыс. руб., а при WACC =30% – с 1074 тыс. до 1267 тыс. руб. При увеличении суммы АО в 5 раз денежный поток возрастает в 1,18 раза. Увеличение денежного потока определяется ростом валового денежного потока и свободного денежного потока при снижении нормы инвестирования c 16,2 до 12,5%. В соответствии со стандартом МСФО IAS 16 "Основные средства" способ начисления амортизации может изменяться в течение срока эксплуатации объекта, а значит, имеется возможность регулирования денежных потоков с помощью фактора АО.

На рис. 4 представлена зависимость изменения денежных потоков от величины рентабельности инвестированного капитала ROIC. Расчеты выполнялись на основе допущения о неизменной величине АО = 15 тыс. руб. и нормах инвестиций NI = 14,4% в прогнозном и продленном периоде. Величина денежного потока падает с ростом величины WACC с 6 до 30%, что обусловлено ростом отвлечения денежных средств на оплату привлеченного капитала. С ростом величины ROIC денежный поток увеличивается, что обусловлено увеличением привлекаемого компанией капитала. При WACC = 6% размер денежного потока увеличивается с 20 156 тыс. до 22 806 тыс. руб., а при WACC = 15% – с 2054 тыс. до 2280 тыс. руб. При значениях WACC от 20 до 30% денежный поток меняется незначительно и находится в диапазоне от 840 тыс. до 1520 тыс. руб. Для компании предпочтительным является рост величины ROIC. При величине ROIC > 30% в процессе финансового планирования можно учитывать денежные потоки в диапазоне от 2000 тыс. до 3000 тыс. руб.

Зависимость изменения денежного потока от величины IC показана на рис. 5. Расчеты выполнены на основании допущения, что темп роста прибыли в прогнозном периоде равен 15%, а в продленном – 5%, сумма АО = 15 тыс. руб., на начало анализируемого периода величина инвестированного капитала IC = 50 тыс. руб. Снижение денежного потока с ростом величины WACC с 6 до 30% объясняется теми же причинами, что и на других вышеприведенных графиках. Оно наиболее заметно при WACC от 6 до 15% и практически неизменно при WACC от 15 до 30%. Снижение денежного потока при изменении величины IC с 50 тыс. до 250 тыс. руб. объясняется уменьшением величины свободного денежного потока при увеличении показателя нормы инвестирования с 13,2 до 88,3%. Полученные результаты свидетельствуют, что наибольшее влияние на изменение стоимости компании оказывают фактор q с темпом изменения порядка 110% и фактор IC c темпом изменения порядка 86%.

Заключение

Повысить стоимость компании можно следующими путями:

- за счет структурной перестройки компании, когда основное внимание обращается, например, на изменение структуры управления, на формирование в компании центров финансовой ответственности, расширение их прав и повышение ответственности, на разработку системы мотивации труда и заинтересованности работников в конечном результате. Затраты в рамках данного метода значительно меньше, чем при использовании других методов. Основная проблема состоит в разъяснении работникам необходимости проведения изменений и обучении их новым приемам работы;

- за счет повышения прозрачности и открытости компании для инвесторов, поставщиков, покупателей и других заинтересованных пользователей. Это может быть достигнуто, например, путем перехода на Международные стандарты финансовой отчетности, распространения информации о состоянии дел и перспективах развития компании через рейтинговые агентства.

Недостатки данного метода – более длительные сроки реализации и более значительные затраты, чем при использовании первого метода, поскольку основной акцент делается на привлечение зарубежного капитала, а значит, на формирование привлекательного имиджа компании за рубежом;

- за счет развития промышленного потенциала благодаря, например, расширению производства, вводу новых и реконструкции действующих мощностей. Компания, вложившая средства в инвестиционный проект, в текущем периоде снизит показатели прибыльности и рентабельности, но зато при поступлении денежных потоков в начале отдачи от инвестиционного проекта (в прогнозном периоде) и после его окончания (в продленном периоде), обладая возросшим потенциалом, существенно повысит свою привлекательность и стоимость. Это наиболее перспективный метод и наиболее затратный, поскольку он связан с повышенными рисками;

- за счет выбора оптимальных значений воздействующих факторов на основе проведенных исследований. Их результаты могут быть использованы при составлении отчета о движении денежных потоков методом бюджетирования и прогнозной финансовой отчетности.

ПЭС 8278/09.11.2008

Литература:

1. Грязнова А.Г., Федотов М.А., Эскиндаров М.А., Тазихина Т.В., Иванов Е.Н., Щербакова О.Н. Оценка стоимости предприятия (бизнеса). М.: ИНТЕРРЕКЛАМА, 2003, с. 544.

2. Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление / Пер. с англ. М.: ЗАО "Олимп-бизнес", 1999, с. 576.

3. Попов Д. Эволюция показателей стратегии развития предприятия // Управление компанией. 2003. № 1, с. 69-75.

4. Atkinson A., Epstein M. Measure for measure: Realizing the power of the balanced scorecard // CMA Management. September 2000, p. 22-28.

5. Kaplan R.S., Norton D.P. Lin-king the balanced scorecard to strategy // California Management Review. 1996. Vol. 4, Fall, p. 53-79.

Это красивое и привлекательное название зашифровывает под собой важный бизнес-показатель, отвечающий на ключевой вопрос: «Где деньги?». В этой статье мы подробнее расшифруем составляющие этого показателя, выведем формулу его расчета и обоснуем метод, основанный на оценке чистых денежных потоков.

Что такое чистый денежный поток (ЧДП)

Этот термин пришел из английского языка. В оригинале его название звучит как Net Cash Flow, принято сокращение NCF. В специальной литературе иногда используется обозначение Net Value – «текущая стоимость».

Денежным потоком называют движение денежных средств в организации: поступление и выбытие финансов и их эквивалентов. Поступающие средства формируют положительный денежный поток (англ. Cash Inflow, аббревиатура CI), выбывающие – отрицательный, или отток (Cash Outflow, СО). Когда же он будет считаться «чистым»?

ОПРЕДЕЛЕНИЕ. Если взять определенный временной промежуток и проследить приток и отток денег в этот период, сложив положительные и отрицательные потоки, то полученная величина и составит чистый денежный поток , то есть разницу между притоком и оттоком средств.

Это ключевая позиция инвестиционного анализа, по которой можно определить:

- привлекательность организации для потенциальных инвесторов (экономическая эффективность инвестиционного проекта);

- текущее финансовое положение;

- способность организации увеличивать свою стоимость.

Составляющие чистого денежного потока

Предприятие ведет различные виды деятельности, требующие оттока средств и доставляющие приток. Каждый вид деятельности «несет» свой денежный поток. Для определения ЧДП учитываются:

- операционная – поток ОСF;

- финансовая – FCF;

- инвестиционная – ICF.

В операционный денежный поток входят:

- средства, уплаченные покупателями товаров или услуг;

- деньги, выплаченные поставщикам;

- зарплатные выплаты;

- соцвзносы;

- платежи за аренду;

- поддержание операционной деятельности.

В финансовый денежный поток включают:

- получение и возврат кредитов и займов;

- проценты по кредитам и займам;

- выплату и получение дивидендов;

- другие платежи по распределению прибыли.

Инвестиционный денежный поток включает в себя:

- вознаграждение поставщикам и подрядчикам за внеоборотные средства;

- оплату за доставку и монтаж внеоборотных средств;

- проценты по кредитам за внеоборотные средства;

- выдачу и погашение различных финансовых активов (облигаций и т.п.).

ОБРАТИТЕ ВНИМАНИЕ! Иногда те или иные поступления либо выплаты можно отнести к разным денежным потокам. Например, если кредит взят на обеспечение текущего бизнеса, его следует отнести к FCF, а если его целевое назначение – новое бизнес-направление, это уже ICF. Всегда следует учитывать конкретную ситуацию.

Формулы чистого денежного потока

Общая формула расчета ЧДП может быть представлена в следующем виде:

ЧДП = CI – СО , где:

- CI – входящий поток;

- СО – исходящий поток.

Если учитывать группировку платежей по отчетным временным периодам, формула примет такой вид:

ЧДП = (CI 1 – СО 1) + (CI 2 – СО 2) + … +(CI N – СО N ).

В обобщенном виде формулу можно представить так:

ЧДП = i=1 n ( CI i – CO i ), где:

- CI – входящий поток;

- СО – исходящий поток;

- n – число оценки денежных потоков.

Можно представить ЧДП как совокупность потоков от разных видов деятельности организации: операционной, финансовой и инвестиционной):

ЧДП = (CI – СО) ОСF + (CI – СО) FCF + (CI – СО) ICF .

Это деление имеет важный смысл: финальный результат не покажет, в какой из видов деятельности как повлиял на итоговый поток, какие именно процессы оказали это влияние и каковы тенденции.

Методы расчета ЧДП

Метод расчета выбирается исходя из цели, а также из полноты отчетных данных. Пользователи выбирают между прямым и косвенным расчетом ЧДП. В обоих случаях важно разделять потоки по видам деятельности.

Прямой метод расчета ЧДП

Он опирается на учет движения средств на счетах организации, отраженные на бухгалтерских счетах, в Главной книге, журналов-ордеров отдельно по каждому виду деятельности. Главный показатель – реализационная выручка предприятия.

Прямой метод позволяет быстро отслеживать притоки и оттоки средств организации, контролировать ликвидность активов, платежеспособность.

К СВЕДЕНИЮ! Это метод применяется для формы отчетности о движении денежных средств, разработанной Министерством финансов РФ и утвержденной приказом №4Н от 13 января 2000 г. №4Н «О формах бухгалтерской отчетности организаций».

Для расчета ЧДП этим методом нужно сложить положительные потоки (выручку, прочие поступления) и вычесть из них затраты, налоговые платежи и прочие отрицательные потоки.

Прямой метод, к сожалению, не позволяет увязать итоговый финансовый результат (чистую прибыль) с изменениями денежных активов.

Косвенный метод расчета ЧДП

Данный метод, в отличие от прямого, показывает связь денежных потоков и финансового итога.

Чистая прибыль – это не совсем то же самое, что прирост денежного потока. Более углубленное изучение говорит, что прибыль может быть как меньше ЧДП, так и превышать его. Например, в анализируемый период приобрели новое оборудование, то есть увеличили затраты, что приведет к увеличению прибыли не в этом, а только в следующих периодах. Взяли кредит – денежный поток возрос, но чистая прибыль не увеличится. Главные отличия ЧДП от чистой прибыли приведены в таблице 1.

Табл. 1 Разница между чистым денежным потоком и чистой прибылью

| № | ЧДП | Чистая прибыль |

|---|---|---|

| 1. | Движение денег в реальном временном режиме | Сумма денег в итоге отчетного периода |

| 2. | Показывает реальное поступление средств за определенный промежуток времени (отчетный период) | Показывает доход за этот временной период |

| 3. | Учитывает все поступления средств | Не учитывает ряд денежных поступлений (кредиты, дотации, спонсорская помощь, инвестиции и т.п.) |

| 4. | Учитывает все выплаты средств | Не учитывает ряд денежных выплат (погашение кредитов, займов). |

| 5. | Не включает ряд денежных затрат (амортизацию, расходы будущих периодов) | Принимает во внимание все издержки |

| 6. | Высокий показатель свидетельствует о финансовом благополучии | Высокий показатель не обязательно говорит о свободных денежных средствах |

Косвенный метод превращает чистую прибыль в показатели денежного потока путем внесения корректировок, а именно:

- амортизационных отчислений;

- движения по пассивам;

- изменения в активах.

Показатели берутся из бухгалтерского баланса и его приложений, финансового отчета, Главной книги.

Для расчета ЧДП косвенным методом следует суммировать показатели чистой прибыли и суммы амортизаций материальных и нематериальных ценностей, а также дельту (снижение или прирост) кредиторской задолженности и резервных фондов, затем вычесть дельту дебиторской задолженности и запасов товарно-материальных ценностей. Таким образом, видно, как влияет на чистый денежный поток движение цифр на балансе – изменения в стоимости активов и пассивов.

Оценка показателя ЧДП

ЧДП больше нуля (положительный денежный поток) может возникнуть либо за счет роста пассива, либо уменьшения актива. В любом случае поступления средств больше их оттока. Это говорит об инвестиционной привлекательности компании в данный период. Для оценки инвестиционного проекта следует учитывать длительный промежуток, включающий срок окупаемости вложений, и применять . Чем больше значение, тем больше привлекательности проект будет иметь для инвесторов.

При сравнении чистых денежных потоков двух разных организаций более инвестиционно привлекательным будет считаться тот из них, у которого данный показатель больше.

ЧДП близок к нулю – такой показатель говорит о том, что у организации недостаточно средств для увеличения стоимости. Инвесторы отклоняют такие проекты.

ЧДП меньще нуля (отрицательный денежный поток) – отток средств превышает их поступление. Предприятие финансово убыточно, естественно, инвестиции в него неприемлемы.

Главной целью работы любого предприятия является получение прибыли. В дальнейшем показатель прибыли отражается в специальном налоговом отчете о финансовых результатах — именно он указывает на то, насколько эффективна работа предприятия. Однако на самом деле прибыль лишь частично отображает результаты работы компании и может вовсе не давать представления о том, какое количество денег на самом деле бизнес зарабатывает. Полную информацию по этому вопросу можно узнать только из отчета о движении денежных средств.

Чистая прибыль не может отразить полученные в реальном выражении средства — суммы на бумаге и банковском счете компании это разные вещи. По большей части в отчете данные не всегда фактические и нередко носят чисто номинальный характер. К примеру, переоценка курсовой разницы или амортизационные отчисления не приносят реальных денежных средств, а средства за проданный товар фигурируют как прибыль, даже если деньги еще реально не получены от покупателя товара.

Важно еще и то, что компания расходует часть прибыли на финансирование текущей деятельности, а именно на постройку новых заводских корпусов, цехов, торговых точек — в отдельных случаях такие расходы существенно превышают чистую прибыль компании. В результате всего этого общая картина может быть вполне благоприятной и по чистой прибыли предприятие может быть вполне успешным — а на самом деле фирма будет терпеть серьезные убытки и не получать той прибыли, которая указана на бумаге.

Выполнить правильную оценку прибыльности компании и оценить реальный уровень заработка (а также лучше оценить возможности будущего инвестора) помогает свободный поток денежных средств. Денежный поток можно определить как имеющиеся в свободном распоряжении средства компании после уплаты всех надлежащих расходов или как средства, которые можно вывести из бизнеса без ущерба для последнего. Получить данные для расчета денежных потоков можно из отчета компании по РСБУ или МСФО.

Типы денежных потоков

Существует три типа денежных потоков, причем каждый вариант имеет свои особенности и порядок расчета. Свободный поток денежных средств бывает:

от операционной деятельности – показывает объем денежных средств, которые фирма получает от главного вида деятельности. Этот показатель включает: амортизацию (со знаком минус, хотя реально средства не расходуются), изменение дебиторской и кредитной задолженности, а также складских запасов — и кроме того другие пассивы и активы, если они присутствуют. Результат обычно отображается в графе «Чистые денежные средства от основной / операционной деятельности». Обозначения: Cash Flow from operating activities, CFO или Operating Cash Flow, OCF. Кроме того, это же значение обозначают и просто денежным потоком Cash Flow

;

от инвестиционной деятельности – иллюстрирует денежный поток, направленный на развитие и поддержание текущей деятельности. К примеру, сюда относится модернизация / покупка оборудования, цехов или зданий — поэтому например у банков этот пункт обычно отсутствует. На английском эта графа обычно называется Capital Expenditures (капитальные расходы, CAPEX), а инвестиции могут включать не только вложения «в себя», но и быть направленными на покупку активов других компаний, например акций или облигаций. Обозначается как Cash Flows from investing activities, CFI;

от финансовой деятельности — позволяет проанализировать оборот финансовых поступлений по всем операциям, таким как получение или возврат задолженности, выплата дивидендов, выпуск или обратная покупка акций. Т.е. эта графа отражает ведение компанией бизнеса. Отрицательное значение по долгам (Net Borrowings) означает их погашение компанией, отрицательное значение по акциям (Sale/Purchase of Stock) означает их скупку. И то, и другое характеризует компанию с хорошей стороны. В зарубежной отчетности: Cash Flows from financing activities, CFF

Отдельно можно остановиться на акциях. Как определяется их стоимость? Через три составляющие: в зависимости от их числа, реальной прибыли компании и рыночных настроений в ее отношении. Дополнительная эмиссия акций приводит к падению цены каждой из них, поскольку акций стало больше, а результаты компании за время выпуска скорее всего не менялась или изменилась незначительно. И наоборот — если компания выкупает свои акции, то их стоимость будет распределена между новым (меньшим) количеством бумаг и цена каждой из них поднимется. Условно, если имелось 100 000 акций по цене 50 долларов за штуку и компания выкупила 10 000, то оставшиеся 90 000 акций должны стоить примерно 55.5 долларов. Но рынок есть рынок — переоценка может произойти не сразу или на другие величины (например, статья в крупном издании о подобной политике компании может стать причиной роста ее акций на десятки процентов).

Ситуация с долгами неоднозначная. С одной стороны хорошо, когда компания уменьшает свою задолженность. С другой, грамотно расходуемые кредитные средства могут вывести компанию на новый уровень — главное, чтобы долгов не было слишком много. Например, у известной компании Магнит, которая активно росла несколько лет подряд, свободный денежный поток стал положительным лишь в 2014 году. Причина — развитие за счет кредитов. Возможно, при исследовании стоит выбрать для себя какую-то границу максимального долга, когда риски банкротства начинают перевешивать риск успешного развития.

При суммировании всех трех показателей формируется чистый денежный поток — Net Cash Flow . Т.е. это разница между притоком (поступлением) денег в компанию и их оттоком (расходованием) в определенном периоде. Если речь идет об отрицательном свободном денежном потоке, то он указывается в скобках и говорит о том, что компания теряет средства, а не зарабатывает их. При этом для выяснения динамики лучше сравнить ежегодные, а не квартальные показатели компании, чтобы избежать сезонного фактора.

Как денежные потоки используются для оценки компаний?

Чтобы составить впечатление о компании, необязательно считать Net Cash Flow. Величина свободного денежного потока также позволяет выполнить оценку бизнеса при помощи двух подходов:

исходя из стоимости компании, принимая в учет собственный и заемный (ссудный) капитал;

с учетом только собственного капитала.

В первом случае осуществляется дисконтирование всех денежных потоков, воспроизводимых существующими источниками заемных или собственных средств. При этом ставка дисконтирования принимается как стоимость привлеченного капитала (WACC).

Второй вариант предусматривает расчет стоимости не всей компании, а только ее небольшой части — собственного капитала. С этой целью выполняется дисконтирование собственного капитала FCFE после того, как были выплачены все долги компании. Рассмотрим эти подходы подробнее.

Свободный денежный поток на собственный капитал — FCFE

FCFE (free cash flow to equity) – это обозначение количества денег, оставшихся из полученной прибыли после выплаты налогов, всех долгов и расходов на операционную деятельность предприятия. Расчет показателя проводится с учетом чистой прибыли предприятия (Net Income), к данной цифре прибавляется амортизация. После этого вычитаются капитальные затраты (возникающие в связи с модернизацией и / или покупкой нового оборудования). Итоговая формула расчета показателя, определяемого после уплаты займов и оформления ссуд, выглядит следующим образом:

FCFE = Чистый денежный поток от операционной деятельности – Капитальные затраты – Выплата займов + Оформление новых ссуд

Свободный денежный поток фирмы — FCFF

FCFF (free cash flow to firm) обозначает средства, которые остаются после выплаты налоговых сумм и вычета капитальных расходов, но до проведения платежей по процентам и общему долгу. Чтобы рассчитать показатель, необходимо использовать формулу:

FCFF = Чистый денежный поток от операционной деятельности – Капитальные затраты

Следовательно FCFF, в отличие от FCFE, вычисляется без учета всех займов и выданных ссуд. Именно его обычно имеют в виду под свободным денежным потоком (Free Cash Flow, FCF). Как мы уже отмечали, денежные потоки вполне могут быть отрицательными.

Пример расчета денежных потоков

Для того, чтобы самостоятельно рассчитать денежные потоки для какой-либо компании, нужно воспользоваться ее финансовой отчетностью. Например, у компании Газпром она находится тут: http://www.gazprom.ru/investors. Заходим по ссылке и выбираем внизу страницы подпункт «вся отчетность», где можно увидеть отчеты с 1998 года. Находим нужный год (пусть будет 2016) и идем в раздел «Консолидированная финансовая отчетность МСФО». Ниже выдержка из отчета:

1. Рассчитаем свободный денежный поток на капитал.

FCFE = 1 571 323 — 1 369 052 — 653 092 — 110 291 + 548 623 + 124 783 = 112 294 млн. рублей осталось в распоряжении компании после выплаты налогов, всех долгов и капитальных расходов (затрат).

2. Определим свободный денежный поток фирмы.

FCFF = 1 571 323 — 1 369 052 = 202 271 млн. рублей – данный показатель показывает сумму за вычетом налогов и капитальных расходов, но до проведения платежей по процентам и общему долгу.

P.S. В случае американских компаний все данные как правило можно найти на сайте https://finance.yahoo.com. Вот для примера данные самой компании Yahoo во вкладке «Financials»:

Заключение

В общем виде денежный поток можно понимать как свободные средства компании и рассчитывать его как с учетом заемного и ссудного капитала, так и без него. Положительный денежный поток компании свидетельствует об прибыльном бизнесе, особенно если растет из года в год. Тем не менее любой рост не может быть бесконечным и упирается в естественные ограничения. В свою очередь отрицательный денежный поток может быть даже у устойчивых компаний (Лента, Магнит) — в его основе обычно лежат большие займы и капитальные затраты, которые при грамотном использовании могут, однако, дать весомую будущую прибыль.

Разделив рыночную капитализацию компании на величину свободного денежного потока фирмы, получим коэффициент P/FCF . Капитализацию (Market Cap) нетрудно найти на yahoo или morningstar. Значение меньше 20 обычно говорит о хорошем бизнесе, хотя любой показатель следует сравнить с конкурентами и при возможности с отраслью в целом.

Разберем виды денежных потоков предприятия: экономический смысл показателей – чистый денежный поток (NCF) и свободный денежный поток, их формулу построения и практические примеры расчета.

Чистый денежный поток. Экономический смысл

Чистый денежный поток (англ. Net Cash Flow, Net Value, NCF, текущая стоимость ) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

Потребители показателя чистого денежного потока

Чистый денежный поток используется инвесторами, собственниками и кредиторами для оценки эффективности вложения в инвестиционный проект/предприятие. Значение показателя чистого денежного потока используется в оценке стоимости предприятии или инвестиционного проекта. Так как инвестиционные проекты могут иметь продолжительный срок реализации, то все будущие денежные потоки приводят к стоимости в настоящий момент времени (дисконтируют), в результате получается показатель NPV (Net Present Value ). Если проект краткосрочный, то при расчете стоимости проекта на основе денежных потоков дисконтированием можно пренебречь.

Оценка значений показателя NCF

Чем выше значение чистого денежного потока, тем более инвестиционно привлекателен проект в глазах инвестора и кредитора.

Формула расчета чистого денежного потока

Рассмотрим две формулы расчета чистого денежного потока. Так чистый денежный поток рассчитывается как сумма всех денежных потоков и оттоков предприятия. И общую формулу можно представить в виде:

NCF – чистый денежный поток;

CI (Cash Inflow ) – входящий денежный поток, имеющий положительный знак;

CO (Cash Outflow ) – исходящий денежный поток с отрицательным знаком;

n – количество периодов оценки денежных потоков.

Распишем более подробно чистый денежный поток по видам деятельности предприятия в результате формула примет следующий вид:

![]() где:

где:

NCF – чистый денежный поток;

CFO – денежный поток от операционной деятельности;

CFF – денежный поток от финансовой деятельности;

Пример расчет чистого денежного потока

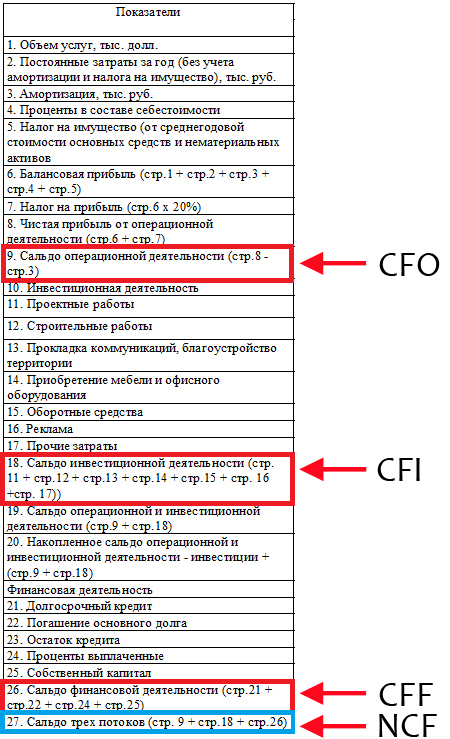

Разберем на практике пример расчета чистого денежного потока. На рисунке ниже показан способ формирования денежных потоков от операционной деятельности, финансовой и инвестиционной.

Виды денежных потоков предприятия

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (Free Cash Flow to Firm, FCFF, FCF ) – денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (Free Cash Flow to Equity, FCFE ) – денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

Формула расчета свободного денежного потока фирмы (FCFF)

EBIT (Earnings Before Interest and Taxes ) – прибыль до уплаты налогов и процентов;

СNWC (Change in Net Working Capital ) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

Capital Expenditure ) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

CFO (C ash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE )

Формула оцени свободного денежного потока капитала имеет следующий вид:

NI (Net Income ) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure );

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Рассмотрим основные три группы методов, которые строятся на любых видах денежных потоков (CF):

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Текущая стоимость (NV, Net Value )

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series )

- Чистая норма доходности (NRR, Net Rate of Return )

- Чистая будущая стоимость (NFV, Net Future Value )

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

- Методы учитывающие дисконтирование и реинвестирование

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return )

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return )

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value )

Во всех данных моделях оценки результативности проекта в основе лежат денежные потоки, на основе которых делается выводы о степени эффективности проекта. Как правило, инвесторы используют свободные денежные потоки фирмы (активов) для оценки данных коэффициентов. Включение в формулы расчета свободных денежных потоков от собственного капитала позволяет сделать акцент на оценку привлекательности проекта/предприятия для акционеров.

Резюме

В данной статье мы рассмотрели экономический смысл чистого денежного потока (NCF), показали, что данный показатель позволяет судить о степени инвестиционной привлекательности проекта. Рассмотрели различные подходы в расчете свободных денежных потоков, которые позволяет сделать акцент на оценку, как для инвесторов, так и для акционеров предприятия. Повышайте точность оценки инвестиционных проектов, с вами был Иван Жданов.

Для оценки денежных потоков используется ряд простых коэффициентов и специализированные комплексные показатели, к числу которых относят следующие.

1. Моментные и интервальные мультипликаторы, отражающие финансовые результаты деятельности предприятия и определяемые как отношение цены акции предприятия к ряду конечных показателей результатов деятельности в конкретный момент времени или за период. К числу моментных индикаторов можно отнести, например:

Соотношение цены и валового дохода;

Соотношение цены и прибыли до налогообложения;

Соотношение цены и чистой прибыли;

Соотношение цены и балансовой стоимости собственного капитала.

В качестве интервальных мультипликаторов используются, например:

Соотношение цены и выручки;

Соотношение цены и прибыли;

Соотношение цены и денежного потока;

Соотношение цены и дивидендных выплат.

СамылинА.И., Шохин Е.И. Оценка денежных потоков и стоимости пред приятия// Бизнес в законе. 2012. № 2. С. 264-266.

2. Показатели рентабельности, например:

Рентабельность активов (ROA) - определяется как отношение чистой прибыли к сумме активов;

Рентабельность инвестиций (ROf) - рассчитывается как отдача (сумма полученного дохода, чистой прибыли) на инвестированный капитал;

Рентабельность акционерного капитала (ROE) - рассчитывается как отношение чистой прибыли к акционерному капиталу предприятия.

3. Метод капитализации существует в двух модификациях:

Прямой капитализации, согласно которому стоимость пред

приятия определяется как отношение чистого годового дохода,

который получает предприятие, к ставке капитализации, рас

считанной по собственному капиталу;

Смешанных инвестиций, когда стоимость предприятия опреде-

ляется как отношение чистого годового дохода, который получает предприятие, к общей ставке капитализации, которая определяется по средневзвешенному значению стоимости собственного и заемного капитала.

4. Модели оценки стоимости на основе показателей прибыли,

в том

числе с помощью:

Показателя прибыли до выплаты процентов, налогов и амортизационных отчислений - EBITDA, позволяющего определить прибыль предприятия от основной деятельности и сравнить ее с аналогичным показателем других предприятий;

Показателей операционной прибыли до уплаты процентов и налогов - EBIT (Earnings before interest and taxes), чистой операционной прибыли за вычетом скорректированных налогов - NOPLAT (Net operating profit less adjusted tax) и чистой операционной прибыли до процентных расходов - NOPAT (Net operating profit after tax). Возможна следующая схема расчета показателей:

Выручка- Расходы по обычным видам деятельности = EBIT- Tax (Скорректированный налог на прибыль) = NOPLAT.

Используемый в расчете налог на прибыль называют скорректированным, когда имеются различия между финансовой и налоговой отчетностью предприятия. Текущий налог на прибыль в отчете о финансовых результатах и сумма налога на прибыль, исчисленная к уплате в бюджет по налоговой декларации, как правило, имеют разные значения. Показатели NOPLAT "и МЗ/МТсвязывают с расчетом величины экономической добавленной стоимости EVA (англ. - economic value °dded). Если при расчете значения NOPLAT данные берутся из налоговой отчетности, то значение налога на прибыль берется из финансовой отчетности.

приятия при использовании в качестве информационной базы

ансовой отчетности предприятия:

использованием показателей денежных потоков, например FCF (f ree cas ^ A ow ~ св °бодный поток денежных средств), ECF (eauity cashflow - денежные потоки для акционеров). Эта группа показателей оперирует понятиями дисконтированных денежных потоков. При этом ставка дисконтирования рассчитывается для показателя ECF по модели САРМ, а для расчета показателя FCF нередко принимается равной величине средневзвешенной цены капитала WACC. В результате расчета показателя FCF фиксируется поток наличных денежных средств, доступный акционерам и кредиторам компании, а показателя ECF - поток наличных денежных средств, доступный акционерам после погашения долговых обязательств; " с использованием показателей NPV (англ. net present value - чистая приведенная стоимость) и APV (англ. adjusted present value - скорректированная приведенная стоимость). Эта группа показателей применяется, например, в том случае, когда предприятие может быть представлено в виде совокупности частей, каждая из которых может оцениваться как самостоятельный инвестиционный проект. При наличии разовых или распределенных во времени инвестиций предприятие использует показатель NPV. Показатель NPV представляет собой чистый денежный поток, определяемый как разница между притоком и оттоком денежных средств, приведенный к текущему моменту времени. Он характеризует величину денежных средств, которую может получить инвестор после того, как поступления окупят инвестиции и платежи. Отличие в расчете показателя APV от расчета показателя NPV состоит в использовании эффекта «налоговой зашиты»;

на базе совмещения доходов и расходов - модель ЕВО (Edwards - Bell - Ohlson valuation model). В этом случае используются преимущества затратного и доходного подходов. Стоимость предприятия рассчитывается с помощью текущей стоимости ее чистых активов и дисконтированного потока, определяемого как отклонение величины прибыли от ее среднего значения по отрасли;

на основе концепции остаточного дохода с использованием показателей EVA (англ. economic value added - экономическая добавленная стоимость), MVA (англ. market value added - рыночная до-

ав ленная стоимость) и CVA (англ. cash value added - добавлен-я стоимость остаточного денежного потока).

ассмотрим отдельные показатели оценки.

1. Показатель рыночной добавленной стоимости MVA позволяет оценивать объект на основе рыночной капитализации и рыночной стоимости долга. Он показывает дисконтированную стоимость текущих и будущих денежных потоков. Показатель MVA рассчитывается как разница между рыночной ценой капитала и суммой привлеченного предприятием капитала в виде инвестиций. Чем выше значение этого показателя, тем выше оценивается деятельность предприятия. Недостаток "показателя состоит в том, что он не учитывает промежуточную прибыль акционеров и альтернативную стоимость инвестированного капитала.

2. Показатель SVA (англ. - shareholder value added) называют показателем расчета стоимости на основе «акционерной» добавленной стоимости. Он рассчитывается как разница между стоимостью акционерного капитала до и после проведения операции. При расчете этого показателя считается, что добавленная стоимость для акционеров создается в случае, когда величина рентабельности инвестиционного капитала R01C больше средневзвешенной стоимости привлеченного капитала WACC. Это будет продолжаться только в течение периода, когда предприятие активно использует свои конкурентные преимущества. Как только конкуренция в данной сфере возрастет, ЛО/Сснижается, разрыв между ROIC и WACC станет незначительным и прекращается создание «акционерной» добавленной стоимости.

Существует и другое определение SVA - это приращение между расчетной и балансовой стоимостью акционерного капитала. Недостатком метода является сложность предсказания денежных потоков. Выражение для расчета стоимости имеет вид:

Стоимость предприятия = Рыночная стоимость инвестированного

капитала на начало периода + Сумма SVA прогнозного периода +

Рыночная стоимость активов непроводимой деятельности.

3. Показатель совокупной акционерной доходности TSR

(англ. -

total shareholders return)

характеризует общий эффект инвестицион

ного дохода акционеров в форме дивидендов, приращения или

уменьшения денежных потоков предприятия за счет роста или сни

жения курса акций за определенный период. Он определяет доход за

период владения акциями предприятия и рассчитывается как отно

шение разницы в цене акций предприятия на конец и начало анали

зируемого периода к цене акций на начало периода. Недостаток дан

ного показателя состоит в том, что он не позволяет учитывать риск,

связанный с инвестициями, который рассчитывается в относитель

ном виде и определяет процент возврата на вложенный капитал, а не

саму возвращаемую сумму, и др.

4. Показатель денежного потока определяется по отдаче на инвес- т1 ф 0 ванный капитал CFROI (англ. - cash flow return on investment) как отношение скорректированного притока денежных средств в текущих ценах к скорректированному оттоку денежных средств в текущих ценах. Преимущество показателя состоит в том, что он скорректирован на величину инфляции, поскольку расчет ведется по показателям, выраженным в текущих ценах. В случае, когда значение показателя больше величины, заданной инвесторами, предприятие генерирует денежные потоки, а если нет - то стоимость предприятия снижается. Недостаток состоит в том, что получаемый результат представляется в виде относительного показателя, а не в виде суммы стоимости.

5. Показатель CVA (англ. - cash value added), иначе называется показателем RCF (англ. - residual cash flow) , создан в соответствии с

Концепцией остаточного дохода и определяется как разница между операционным денежным потоком и произведением средневзвешенной стоимости капитала на уточненную суммарную величину активов. В отличие от показателя CFROI, в этом показателе учитывается величина WACC, а корректировки подобны тем, которые проводятся для расчета показателя EVA.

6. Сбалансированная система показателей BSC

(англ. - balanced

scorecard)

была разработана Д. Нортоном и Р. Капланом. Целью сис

темы BSC

является достижение поставленных предприятием целей

и учетом для этого финансовых и нефинансовых факторов. В основе

системы лежит»стремление учесть интересы акционеров, покупате

лей, кредиторов и других партнеров по бизнесу.

Система BSC возникла как результат необходимости учета в оценке бизнеса "нефинансовых показателей и стремления учитывать показатели, не входящие в финансовую отчетность. Целью ее применения является получение ответов на ряд вопросов, в том числе: как оценивают предприятие клиенты, партнеры и органы государственного управления, каковы его конкурентные преимущества, каковы объем и эффективность инновационной деятельности, какова отдача от обучения персонала и внедрения корпоративной политики в социальную жизнь коллектива?

Для эффективного управления бизнесом в этом случае необходимо определить ценности, задачи и стратегию, приемлемую для акционеров, дебиторов и кредиторов, и разработать методы количественной оценки этих интересов. По мере решения этих вопросов система BSC станет важным инструментом управления денежными потоками.

7. Показатель экономической

добавленной стоимости EVA

(англ. -

economic value added)

используется, когда затруднительно определить

Денежные потоки предприятия на перспективу. В основу положен

|

Показатель EVA может использоваться для оценки предприятия в целом и для оценки его отдельных объектов.